銀行員には積極的に事業内容を伝えていくようにしましょう。

事業内容を銀行員に伝えているか

「大まかな業種くらいはつかめているけど、実際には何をやっているのかわからない。。。」

「この会社の強みはいったいどこにあるんだろう。。。」

などということを、融資業務をメインに行なう銀行員であっても考えていたりするといえます。

銀行員なのに「なぜ融資先の会社に対する深い情報を把握していないのか。」といえば、

「社長が丁寧に説明をしてくれないから。。。」だといえるものです。

そして「それほど事業内容について説明しなくても融資は希望額通り受けられたし。」と感じることもあったりするものでしょう。

たしかに、銀行員が融資をする際には、

「返済原資がしっかりしていて、資金使途と保全が十分であればひとまず融資を実行しておく。」

と考えて「その会社の事業内容を深く把握しないでやり過ごす。」ということもあったりするものです。

だからといっても「銀行員に事業内容について深く説明しない。」ということは避けていくべきだといえます。

社長が事業内容を銀行員に説明できないとこんなことが訪れる3選

それでは「社長が事業内容を銀行員に説明できないとこんなデメリットがある。」ということを3つほど挙げていきます。

プロパー融資を受けづらくなる

銀行員が融資稟議書を書く際に、

最も手間のかかる案件が「無担保・無保証のプロパー融資。」だといえるでしょう。

「なぜプロパー融資を実行するのが手間なのか。」といえば、

「融資先のことをその銀行の誰よりも知っている。」ということが担当の銀行員に求められるからです。

「事業の強みはどこにあり今後の動向はどうなっていくのか。」

「社長のこれまでの経歴や人柄はどのように事業の相乗効果として現れるのか。」

ということを「事細かく調べ、文章にして書かなければならない。」というのが、銀行融資の中におけるプロパー融資だといえます。

だからこそ、銀行員がプロパー融資を取り扱うためには社長の協力が必要になるのです。

たしかに、資金繰り表などの数字の資料も融資においては重要な情報だといえます。

ただ、それだけではなく「うちの事業にはこんな強みがある。」といったことや、

「ここに経営課題がある。」などというような、数字に表れない事業内容がプロパー融資においては必要になるのです。

なので、銀行員と会うたびに事業の動向や強みを丁寧に説明すべきだといえます。

「担当もすぐに変わるし、いちいち説明なんてしてられない。。。」

となっていると、いつまで経ってもプロパー融資を受けられないといえるものです。

経営者保証が外れない

「日本は個人が再チャレンジすることが難しい社会。」などといった言葉を聞いたこともあるでしょう。

そのような言葉を表す制度のひとつが、

「会社で銀行融資を受ける際には、社長であるじぶん自身が連帯保証人にならなければならない。」という制度だといえます。

社長が会社の銀行借入れの連帯保証人になっているので、

「会社が倒産したらじぶん自身がその債務を返済しなければならない。」といったことや、

「会社が倒産した場合には、社長であるじぶん自身も破産しなければならない。」という可能性も起ってしまうのです。

すると「一度会社を潰したけど、もう一度新しい会社をつくってやり直す。」ということは、社長が連帯保証人に入っている限りはかなり難しいといえるでしょう。

また、後継者と目しているひとが、

「銀行融資の連帯保証を嫌がるから事業承継がうまく進まない。」ということもあったりするものかもしれません。

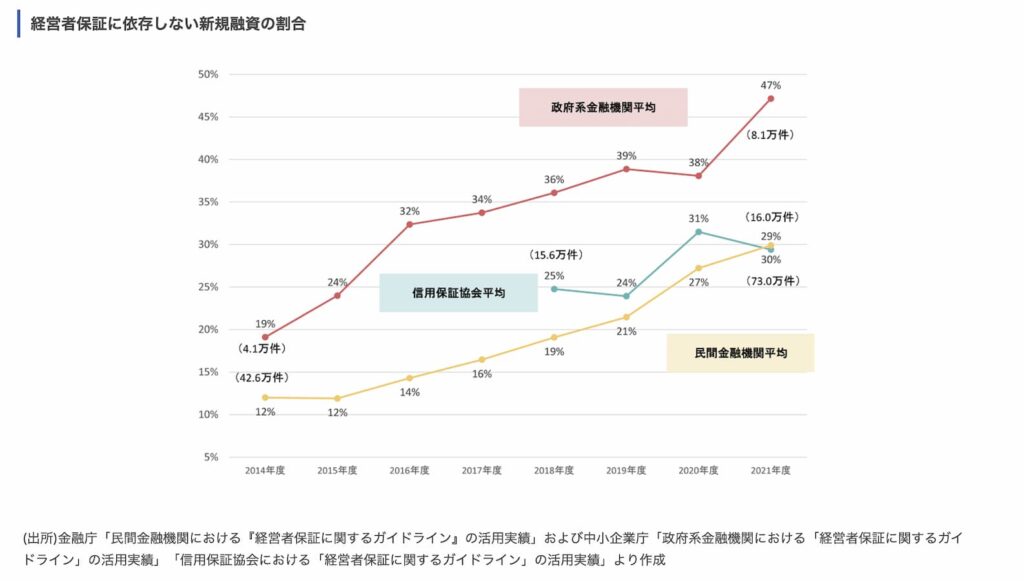

たしかに「経営者保証に関するガイドライン」というもので、

「社長を連帯保証人に取らない融資の促進を。」という音頭が取られているとはいえます。

そして「新規融資に占める経営者保証に依存しない割合も年々増えている。」といえるものです。

とはいっても、経営者保証を外した民間の金融機関からの融資は、まだまだ少数派。

その少数派である経営者保証を取らない銀行融資を受けるためにも、

数字には表れていない事業内容や強みを銀行員に伝えていく必要があるといえます。

そもそも銀行員が訪問してこなくなる

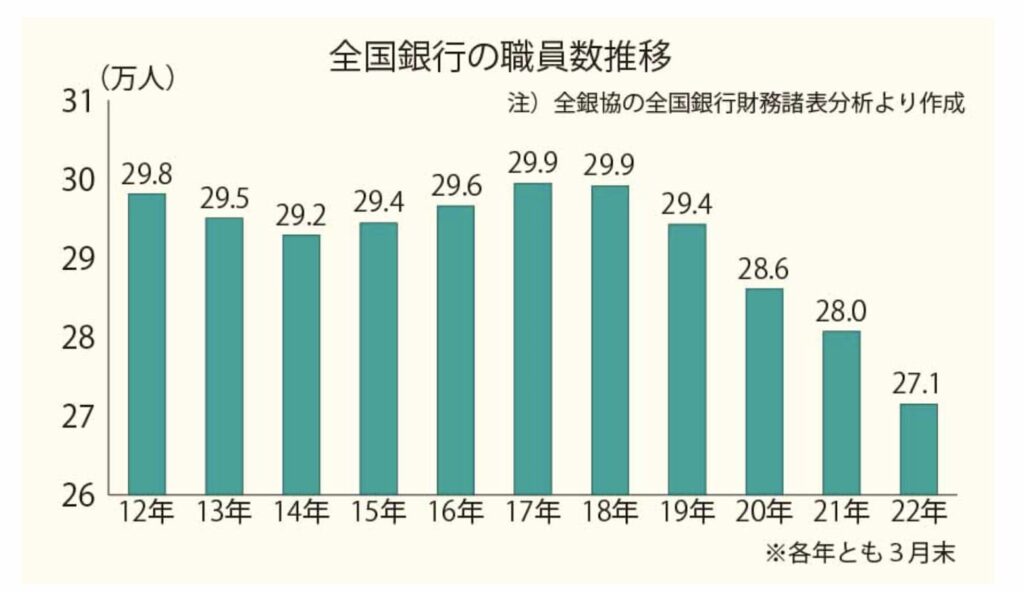

「銀行員の人数が減っている。」といったことや、

「銀行の利息収入は30年で8割減。」

銀行が企業融資で最も稼いでいたのは約30年前の1991年度だ。企業(金融除く)の金融機関への利払い額は37兆9000億円もあった。その後はバブル崩壊と超低金利政策で、利息収入は2020年度には8割減の6兆円まで落ち込んでいる。国内銀行の「総資金利ざや」もわずか0.1%で、ローンは構造的な薄利が続く。

日本経済新聞HPより。

などというように、銀行が企業に行なう融資は、

「儲かりづらくなり銀行員も減っている。」ということが銀行業界で起こっているといえます。

そして「あの支店が統合になって不便になった。。。」などというように「銀行支店の閉店」も今後さらに増えていくといえるものです。

そのようななかで起きていることのひとつが、

「銀行員ひとり当たりの融資担当先が増えている。。。」ということだといえます。

そんな「担当先が増えている銀行員。」が何を考えていくのかといえば、

「情報が入りやすく、融資が実行しやすい会社に接触回数を増やしていく。」ということだといえるでしょう。

たしかに、いまは「コロナ融資の繰り上げ返済に備えて。」ということで、担当の銀行員からアプローチを受けている回数は増えているかもしれません。

とはいっても「銀行員がアプローチをしたい会社。」というのは、

「数字の提供と事業内容の提供に熱心な会社。」だというように、今後は融資先へのさらなる接触の濃淡が始まっていくといえるものです。

「今後も減っていく銀行員と銀行支店。」という状況になればなるほど、

「事業内容を語れない社長がいる会社。」に対しては、銀行員が訪問にやって来る機会は減っていくといえるでしょう。

まとめ

事業内容を銀行員に伝えられないと、銀行融資取引で取れる選択肢は絞られていくといえます。

【おわりに】

海外サッカーを観ていると、

「マンガやゲームでもこんなプレー無理だよね。。。」ということを目にするといえます。

マンチェスター・シティのハーランド選手がホントに規格外だなぁと。

【一日一新】

妻の証明写真を撮る