銀行から融資を受けたい。

うちの会社は、いくらくらいの金額を借りることができるのか気になりますよね。

資金がギリギリな状態で経営するのではなく、資金を多めに持つことが鉄則

銀行から融資を受けると、通常であれば利息が掛かります。

「この利息の支払いがもったいないので、なるべく銀行からは融資を受けない。」

「資金繰りが重たくなってから機動的に借りる方が、利息負担が少なくて済む。」

このように考えて、銀行融資に積極的ではない経営者の方がいます。

たしかに、その会社の預金残高が年商分以上あれば、銀行から融資を受ける必要はありません。

しかし、多くの会社の場合そこまでの資金を持っていることは少ないことです。

すると商品の在庫を切らさないのと同じ様に、資金がショートしないようにある程度、事前に計画性を持って、銀行に融資を申し込むというのが経営の鉄則になります。

それは銀行は、「晴れの日に傘を貸し、雨の日に取り上げる。」とも言われるスタンスで商売をしているからです。

これは、会社の経営がいい時は融資をしてくれるけど、経営が悪くなると融資をしてくれないという意味です。

銀行は貸したお金を必ず返してもらわなければなりません。

もし、貸したお金が返ってこないと、預金者にお金を満額返すことが出来なくなってしまうからです。

このような銀行の事情も考慮して、資金繰りとは、経営が傾いたときには銀行は貸してくれないというスタンスでいくべきです。

つまりは、経営内容がいいときにあらかじめお金を借りておくということが、経営上重要なことなのです。

いくら借りることができるのか

銀行が融資をする際は、実際には資金使途によって融資額は変わってくるものです。

しかし、今回の話しはその資金使途を考慮せずに、いくら借りられるのかの簡単な目安をお伝えします。

その計算式は、

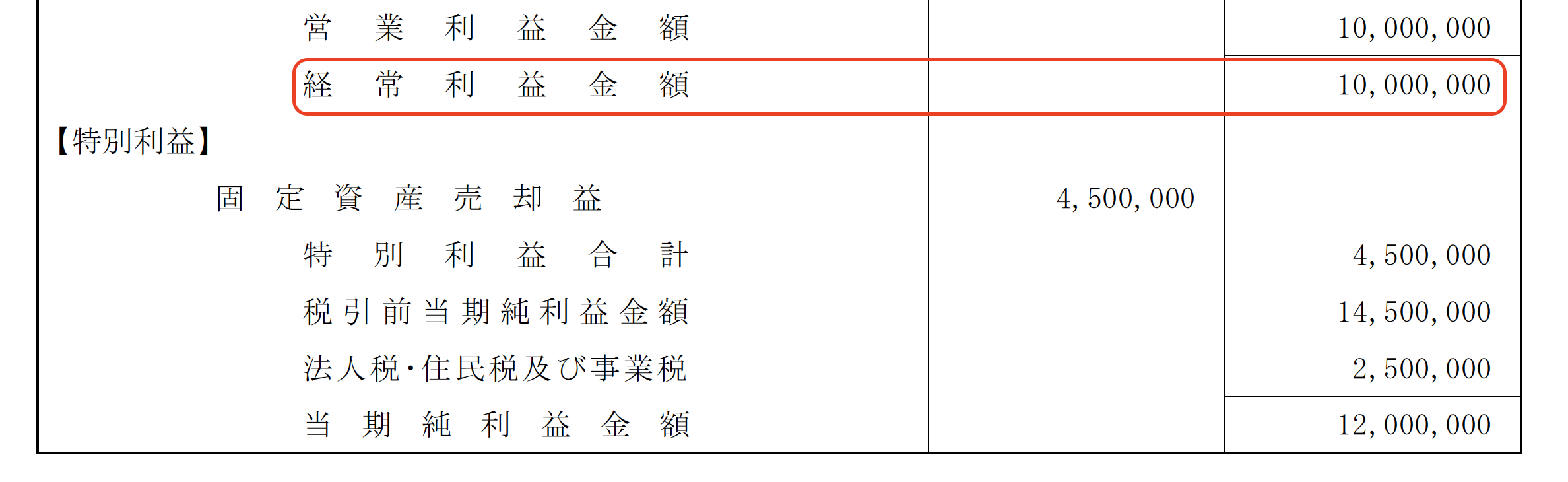

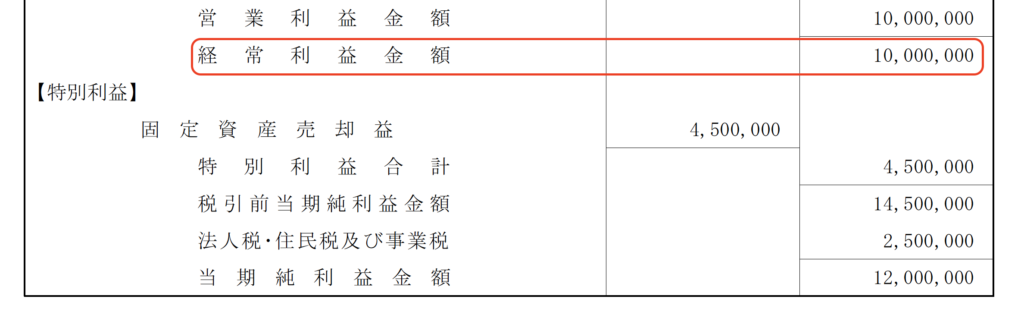

借入可能目安金額=(経常利益+減価償却費ー法人税)✖️10

となります。

たとえば、ある会社の決算書の数字で経常利益が1,000万円、減価償却費が300万円、法人税が250万円の場合、その計算式は

(1,000万円+300万円ー250万円)✖️10

となり、1億500万円が借入可能額となります。

ただ、すでに銀行から5,000万円の借入をしている場合には、その金額を控除しますので、

1億500万円ー5,000万円=5,500万円

がその決算書で借りれらる目安となります。

これは、債務償還年数というものを応用した計算式になります。

節税と銀行融資は相容れない

銀行が貸したいと思う金額は、決算書の数字がベースとなります。

どれだけ社長の人柄が良くても、決算書の数字が悪いと銀行から融資が受けにくくなってしまいます。

どれだけ社長に魅力があっても、「マッカッカな決算書」では銀行は融資はできません。

銀行員が融資の判断に使うのは決算書です。

その決算書の利益が多いほど、法人税の支払いが増えてしまいます。しかし、利益が多いので銀行からは融資を受けやすくなります。

反対に、利益が少ないほど法人税の支払いは減ります。けれども、銀行からは融資を受けにくくなります。

銀行融資は、まずは黒字だから融資が受けられることになります。

そしてその利益金額が大きい方が、借りられる見込みの金額は大きくなります。

しかし、ここでひとつ注意が必要なのは、銀行は決算書に載っている金額をそのまま信じて、先ほどの計算式を使うわけではないということです。

今期は利益だと言われて、銀行員時代にわたしがスキップして決算書を預かりに行く。

すると、利益は利益だけど銀行員的には利益ではない決算書だった、ということも多々あることです。

ひとつ事例あげると、役員借入金のある会社が、その返済を放棄してもらい、債務免除益を計上して、当期純利益になっている様な決算書です。

このようなことを要因として利益になっている決算書は、銀行としては利益とみなさない決算書となり、融資が出来ず残念だったということもあります。

会社の業績は、銀行融資を受ける際には一番重要なことです。

資金調達をするために決算書を作るのか。

それとも資金調達の必要がないから、節税を意識した決算書を作るのか。

決算書は作成されたあと、1年間使われるものです。

決算書を戦略的な思考を持って、作成することが大切です。

それによって、借入可能な目安金額が変わってきます。

【おわりに】

娘の服を買うため、ひとりで女性専用の服のショップに入り、服を買うのは何だか気まずいです。

思い違いかもしれませんが、店員の方にジロジロ見られているような気が。。。

【一日一新】

Honeys