「うちの経営はうまくいっているから決算書なんて見てない。」としていると銀行融資が受けづらくなることがあるものです。

決算書なんて見る必要はない。。。

「いままでうまくいってきた経験があるから、これからもうまくいく。」などと考えて事業を営んでいる方も少なくないのかもしれません。

「何よりもじぶんの勘ピュータが一番頼りになる。」と。

たしかに、経験値に基づいた判断で数々の逆境を乗り越えるとその実績に対して誇りを持ちたくなるのは理解できるものです。

とはいっても「数字なんて見ない。ましてや決算書なんて。。。」としていると事業のいまの状態を把握するのは難しいといえます。

そして、数字を見ない経営をしていると、

「社長、今回は融資見送りで。。。」などということを銀行員に言われてしまうかもしれません。

銀行から融資を受けられなければ資金繰りに目詰まりを起こしてしまい、それほど長くは持たないということもあったりするものでしょう。

だからこそ、決算書は「最低限ここを見て早めに手を打つ。」として確認を行ったほうがいいといえます。

決算書の「こんなの見てない。」が銀行融資を受けづらくする

「こんなの見てない。」といったことをしていると、

事業の状態に気が付かず銀行に融資を申し込んでも門前払いされてしまう場合があったりするものです。

だからこそ、決算書の最低限見るべきポイントは確認していきましょう。

損益計算書の損益

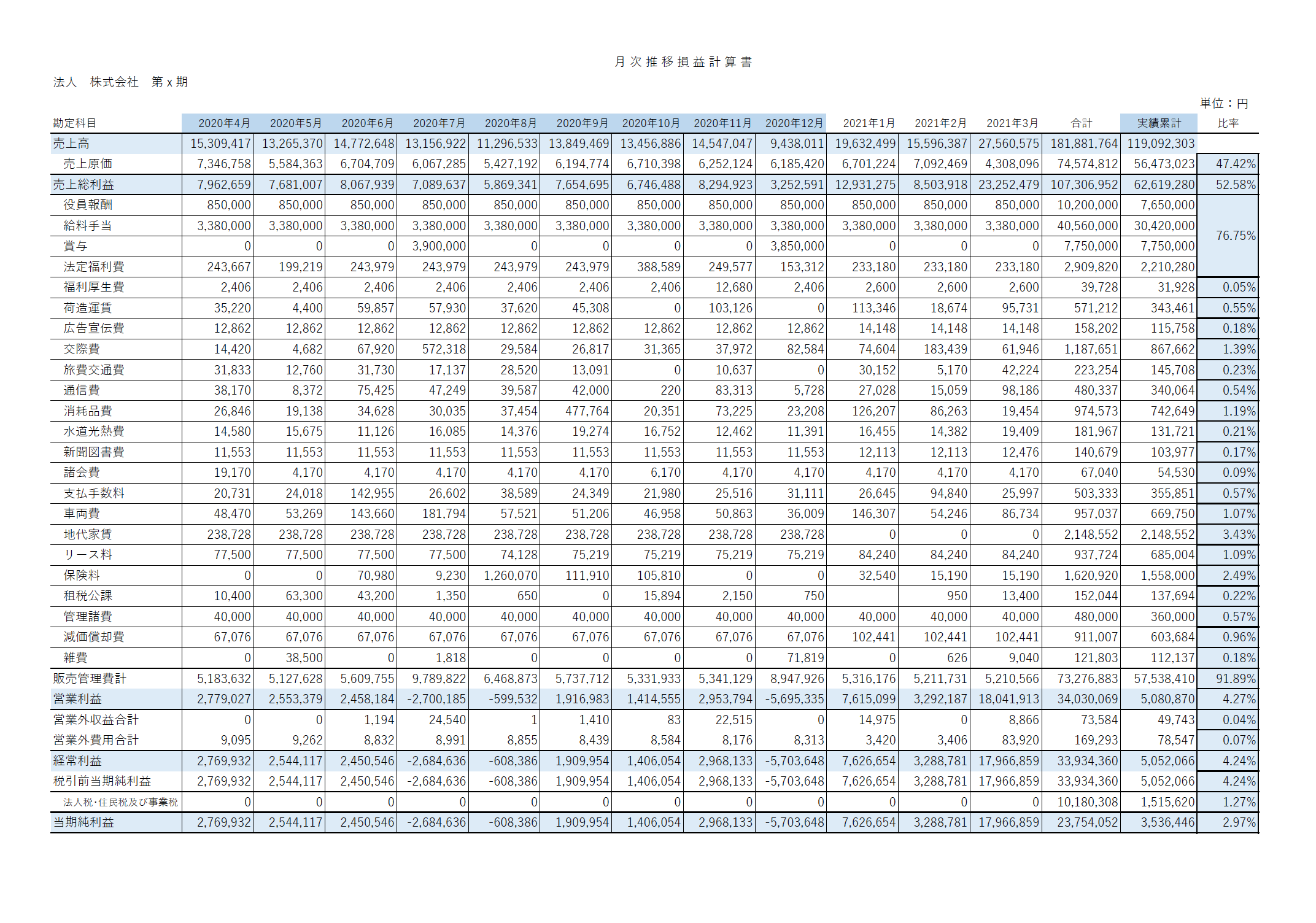

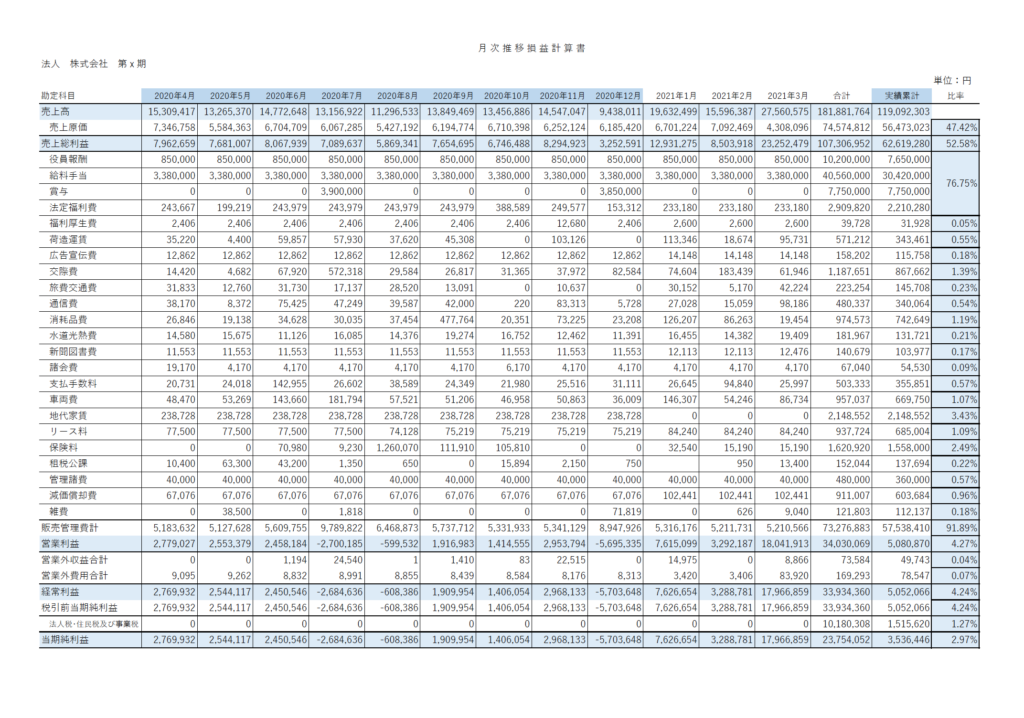

「決算書のどこを見れば良いのかわからない。」と感じているのであれば、ひとまずは損益計算書を下の方から見ていきましょう。

「当期純利益、税引前当期純利益、経常利益、営業利益、売上総利益。」などというようにいくつかの損益を表した科目が確認できるはずです。

その損益は「上の方に行けば行くほどマイナスになっているのはまずい。」といえるものです。

たとえば、経常利益がマイナスの状態よりも売上総利益がマイナスである方が事業に対する負の影響は大きいといえます。

そして、マイナスとなっている赤字の金額がある場合には原因を探っていきましょう。

「赤字販売をしていたらか売上総利益がマイナスになっている。」

「固定費をまかなえる売上がなかったら営業利益はマイナスになっている。」といったように。

銀行員というのは、決算書を分析している際に「売上よりも損益を気にしている。」といえるものです。

ましてや「赤字なのにそれを重く受け止めていない社長。」といったひとを毛嫌いもしているといえるかもしれません。

だからこそ、損益を確認し「すべての損益を黒字化する。」といったように赤字をつくらないような手を打っていくべきだといえます。

借入金の金額

「決算書を見ない。」という理由のなかには、

「銀行が融資をしてくれているから問題ない会社ってことでしょ。」といった考えから来るものかもしれません。

たしかに「銀行は赤字だったとしても融資をする。」ということはあったりするものです。

たとえば「その赤字理由がその決算期だけの特別なものだった。」

「会社は赤字だけど社長の個人資産が十分あるから。」

「信用保証協会の枠が使えるから。」といったように。

とはいっても、銀行というのは「借入金が膨らみすぎると融資が実行できない。」といえるものです。

だからこそ、決算書のなかで借入金の金額も確認しておくべきだといえます。

そして「月商の何倍の借入金があるのか。」というような、

借入金月商倍率を確認してみるべきですし、信用保証協会の借入残高も確認すべきでしょう。

借入金月商倍率が6ヶ月を超えてくると、

「ここが限界点だなぁ。」と銀行員は新規融資を控えるものですし、信用保証協会の保証枠が一杯だった際にも融資の実行を控えるものです。

なので「借入金はいくらあるのか。」といったことは、常に答えられるにようにしておくべきでしょう。

現預金残高

事業というのは「結局は現預金がある限り続けられる。」といったことを実感していたりするものでしょう。

たしかに、赤字であっても、借入金が多くても「現預金さえあれば」来月以降も事業を営めるのです。

そんな「現預金残高を知らない。」といったなかで事業を営んでいると、支払いができなくなり事業が行き詰まってしまうといえます。

「うちはいいモノを扱っているから。」といっても、仕入れ代金などの支払いができなければ売るものがなくなってしまうといえるでしょう。

そして、銀行員というのは「現預金残高が余っているように感じる会社。」の方が好きだといえるかもしれません。

なぜなら「この会社に融資をしても、そのお金はそれほど使わないだろうから実質金利は上がる。」ということも考えているからです。

また「融資取引がない銀行へ定期預金をしたら銀行員がすぐに訪問して来た。」などということもあったりするものかもしれません。

なので、銀行員というのは現預金残高があまりない会社へは貸し倒れを懸念して融資を実行したくないのです。

だからこそ、現預金残高は常に把握してさらには現預金月商比率も確認していきましょう。

現預金残高が多く現預金月商比率が高いと支払余力がある証明にもなり、銀行融資は受けやすくなるといえます。

売上債権の残高

「原価よりも高く売れたから利益になる。」といったことがあっても、

事業の難しいところは「売上代金が入金されるまでにある程度の時間が必要になる。」ということだといえるものでしょう。

それこそ「売り上げた翌月末日に120日後が期日の手形で貰う。」などということも業界によっては日常的にあったりするかもしれません。

「このような売上債権が重たい。」といったことに対しては銀行員も経常運転資金として融資が実行しやすいものだといえます。

とはいっても、未回収の売上債権が増えていくと銀行も警戒をするものです。

「ホントに回収できるのか。。。」といったことや、

「売上債権が増えているのに売上がそれほど増えていないのは粉飾決算をしているのか。。。」といったように。

だからこそ、売上債権は定期的に管理をしていきましょう。

「あそこの会社は前回の仕事の支払いがまだなんだよね。。。」という場合があるなら、その会社とは新規の取引をしてはいけないといえます。

「売上債権なんだからいずれは回収できるよ。。。」などと考えずに、

決算書や試算表を確認するごとに「未回収の売掛金はないか。」といったことを確認していきましょう。

未回収の売上債権が増えていくと、

「この会社は損益は黒字だけど、売上債権を不良債権処理したら実質的には赤字。」と銀行員に判断されて融資が受けづらくなることもあったりするものです。

自己資本(繰越利益剰余金の残高)

「企業の7割近くが赤字。」だと言われていても、

「世の中的には赤字が常識だから赤字でも融資をするかぁ。」などと銀行員が考えることはないものです。

ましてや過去からの業績を表しているといえる自己資本がマイナスだったりすると、

「債務超過なのかよ。。。」と銀行員のやる気も削がれていくこともあったりするといえます。

たしかに今期の損益や借入金残高、現預金残高と比べると、

「自己資本なんて気にしたことがない。」といった方も少なくないといえるかもしれません。

とはいっても「決算書を預かった際にはまずは自己資本を見る。」という銀行員もいたりするといえます。

そして、その自己資本というのは過去からいまに渡るまでの経営スタンスの表れだといえるものです。

だからこそ「自己資本の根幹をなす繰越利益剰余金がプラスになっているのか。」といったことも決算書で確認していきましょう。

それこそ、自己資本がマイナスになっていると「経営者保証を外すのは難しい。」ということもあったりするものです。

まとめ

決算書を見ない経営は避けていきましょう。

【おわりに】

週末に動画編集ソフトのAdobe Premiere Proと格闘していたのですが、一旦iMovie戻ってきたという。。。

Premiere Proの方が優れているのはわかるのですが、いまいち使いこなせないんだよなぁと。

【一日一新】

生八ツ橋ラムネ味