「自己資本比率が高い会社はいい会社。」

だといえますが、中小企業は自己資本比率を追いすぎないほうがいいといえます。

自己資本比率はひとつの指標にすぎない

「うちの会社は、自己資本比率が高いということが自慢。」

「自己資本比率を経営の最重要指標としている。」という方もいることでしょう。

たしかに、銀行員が決算書を預かった際にまず確認する箇所は「貸借対照表の繰越利益剰余金。」だったりします。

特に新規の取引先であれば、

「繰越利益剰余金を確認しながら、ざっくりと自己資本比率を計算する。」ということを行っているものです。

なので「繰越利益剰余金の金額が大きく自己資本比率が高い。」ということは、銀行からの評価が上がるといえます。

とはいっても、

「自己資本比率を上げることが経営の至上命題。」などということを、考えるべきではないといえるでしょう。

自己資本比率を追いすぎるのはやめるべき理由3選

それでは、自己資本比率を追いすぎるのはやめるべき理由3選を3つほど挙げていきます。

預金残高を増やすために銀行融資を受けるべきだから

「自己資本比率を高くするために、なるべく無駄な資産を持たない。」と考えて、

「預金も最低限の資金繰りができる金額だけを保有することにしている。」という場合もあるかもしれません。

とはいっても、事業を営んでいくなかでは「想定外のことは起こり得る。」といえるものでしょう。

その想定外の事態に対処する時間をつくるためには「お金を持つ。」ことが必要だといえます。

自己資本比率を重視して、

「お金を持たない。」という経営をしていると「緊急時にはお金が足りない。」ということも起こるものです。

このような不測の事態に備えるために、自己資本比率を犠牲にしてでも預金残高を増やしておくべきだといえます。

「じゃあさ、預金残高はいくら持てばいいの。」といえば、

「ひとまず月商の半年分。」を目安にするといいでしょう。

「自己資本比率が高い。」といっても、

「その内部留保となっているものはお金ではない。」ということは、事業を営んでいると感じているはずです。

なので、自己資本比率という実態が見えにくいものよりも「使えるお金。」を経営の重要な指標としていきましょう。

そして、銀行員に「手元流動性を高めるために融資を受けたい。」と相談してみるのはありなことです。

銀行融資を受けると自己資本比率は低下しますが、

「手に入るお金は事業のクッションになる。」と考えて、預金残高を増やしておきましょう。

自己資本比率が高くても無借金経営だと銀行は警戒するから

銀行員が融資の検討をする際に困るのが、

「損益計算書が赤字で自己資本比率がマイナス(債務超過)。」の決算書だといえます。

新規融資の獲得をしようと数ヶ月かけて営業をして、このような内容の決算書を確認した際には、

「いままでの営業は、ホント無駄だったわぁ(帝国データバンクの数字はあてにならないなぁ)。。。」などということを感じるものです。

また、新規融資を目指していたにも関わらず、このような債務超過の会社の決算書を持ち帰ると、

「こんな会社に数ヶ月もアプローチしているなんて何やってんだよ。」などと上司から苦言を受けることがあります。

それとは反対に、自己資本比率が高い会社の決算書だと銀行融資は受けやすくなるといえます。

とはいっても「自己資本比率が高く無借金の決算書。」というものも銀行員は警戒するものなのです。

「こんな好決算に見える会社が、わざわざうちの銀行で融資を受けようと考えているのは、なぜ。」

などというように、銀行融資を受けようとする理由に対して不信感を持つこともあるといえます。

「ホントは粉飾してるんじゃないか」と。

なので、自己資本比率が高いといっても無借金経営を貫きすぎていると、

「あえて銀行融資を受ける必要はないんじゃないですか。」などと、銀行融資を断られてしまうこともあるものです。

銀行というのは、企業の情報というものをそれほど豊富に持ってはいないといえます。

もし、自己資本比率が高く無借金経営をしていた場合には、

「銀行からの評価は高くなるけど、銀行が不審がって融資をしてくれない。」

ということもあるので「融資を受ける必要性。」といった説明を丁寧にしていくべきでしょう。

自己資本比率よりも繰越利益剰余金の金額を追うべきだから

「銀行から融資を受けると預金残高は増えるけど、総資産が増えて自己資本率が下がるのが嫌だ。」

というように「自己資本比率を上げるために銀行融資を受けるのを避けている。」ということもあるかもしれません。

たしかに、銀行融資を受けると自己資本比率は低下することになるでしょう。

とはいっても、事業において追うべきなのは自己資本「比率」ではなく、繰越利益剰余金の金額を増やすという自己資本「金額」なのです。

「過去からの利益の蓄積である繰越利益剰余金を増やしていく。」

ということは「事業が毎期安定している証。」だといえるので、自己資本の金額を増やすことはすべきです。

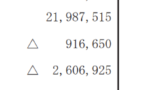

しかし、自己資本比率というのは、

という割合の話。

数字というのは「比率」と「金額」の面から考えるべきものです。

自己資本比率を上げたいのであれば、

預金なども含めて「資産が少なければ総資産は小さくなる」ので、

「預金などの資産を持たない」ということは正解だといえます。

ただ、銀行が評価をする決算書というのは「預金残高がカツカツだけど、自己資本比率は高い会社。」というよりは、

「借入金も多いけど預金残高も多く、自己資本比率は低いけど自己資本金額が多い会社。」

の方が安心して融資ができる決算書だと考えるものです。

なので、自己資本比率を気にしすぎず、余裕のある預金残高を保つために銀行融資を受け、

「その預金を投資に回すことで、利益の獲得が加速し、繰越利益剰余金が増えた。」

ということを目指していくべきでしょう。

まとめ

「自己資本比率が高い会社はいい会社。」という評価はあるものだといえます。

とはいっても、自己資本比率だけを追うのはやめるべきでしょう。

【おわりに】

今日は移動するたびに雨に降られた1日でした。

ランチを食べに行こうとしたらかなりの雨に降られ、食べ終わって戻ってきたら雨がやんだという。。。

【一日一新】

車庫証明の手続き