銀行から融資を受ける際は、金利が何%なのかを気にするべきです。

となりの会社の金利はいくらなのか

銀行から融資を受けようと考えている際に一番大切なことは、「資金使途は何か」ということです。

いわゆる、何のためにお金を借りる必要があるのかということ。

これがはっきりしていないと、銀行は融資をしたくても融資できません。

資金使途がはっきりしたら、いつまでにいくら必要なのかということを示す必要があります。

これで、希望金額が希望日までに借りられれば問題なし。

だけではありません。

当然、金利が何%かも大切なことです。

金利は安い方が返済の負担が減るので、安ければ安いほうが事業への負担が減ります。

そうすると、どのくらいの金利が安い金利で、高い金利なのか気になるところですよね。

では、他の会社はどのくらいの金利で、銀行から融資を受けているのでしょうか。

日本銀行が毎月発表している貸出約定平均金利

となりの会社の金利は、何%なのかを知り合いの社長に聞いてみることもいいでしょう。

しかし、なかなか金利を教えてもらえなかったり、親しい経営者仲間が身近にいない場合もあることです。

すると万事休すなのでしょうか。

大丈夫です。となりの会社の金利を調べる術は、あります。

日本銀行が毎月発表している貸出約定平均金利というものが参考になります。

貸出約定平均金利とは簡単にいうと、日本銀行が国内の銀行や信用金庫の融資金利を毎月調べてくれているものになります。

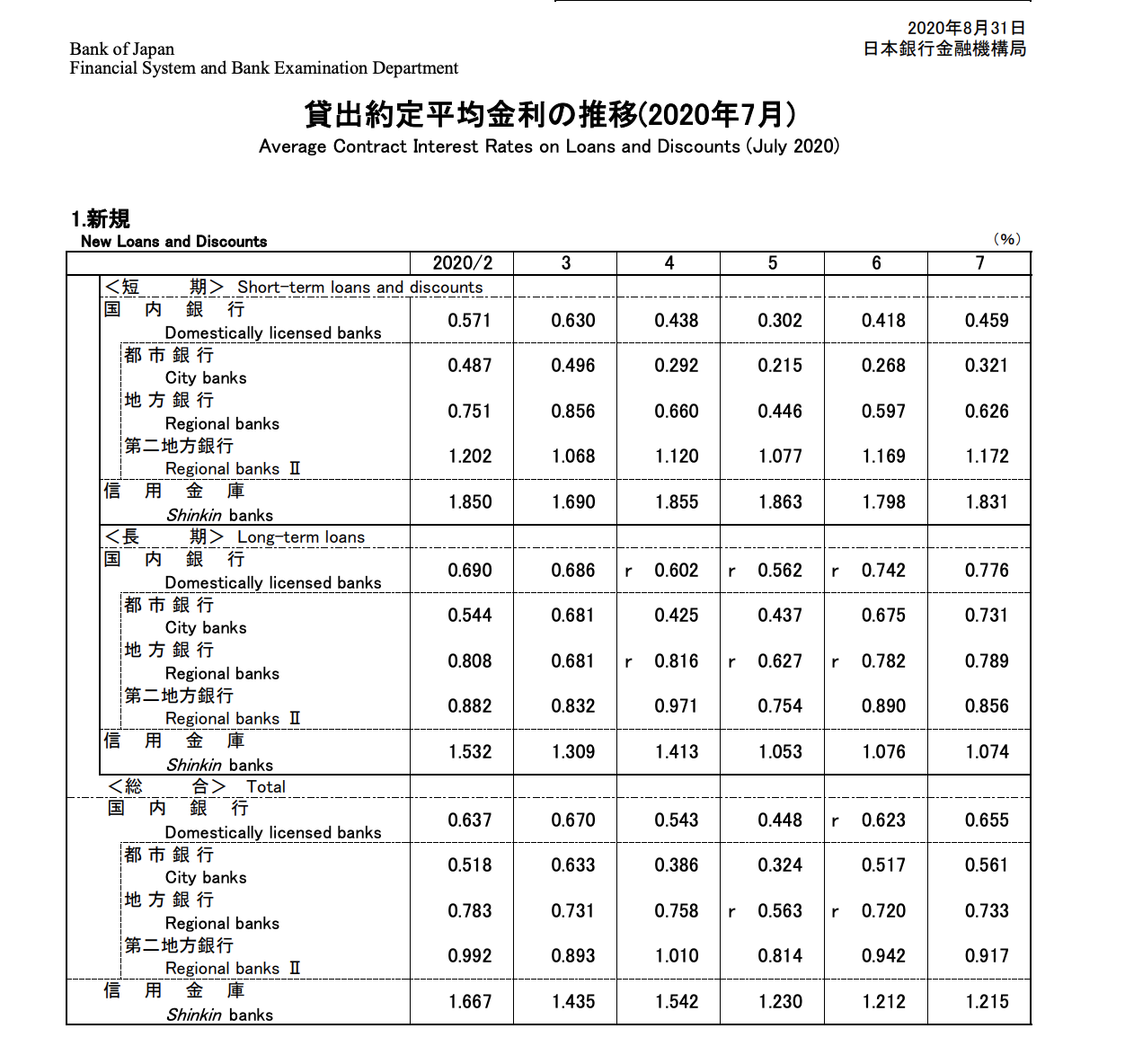

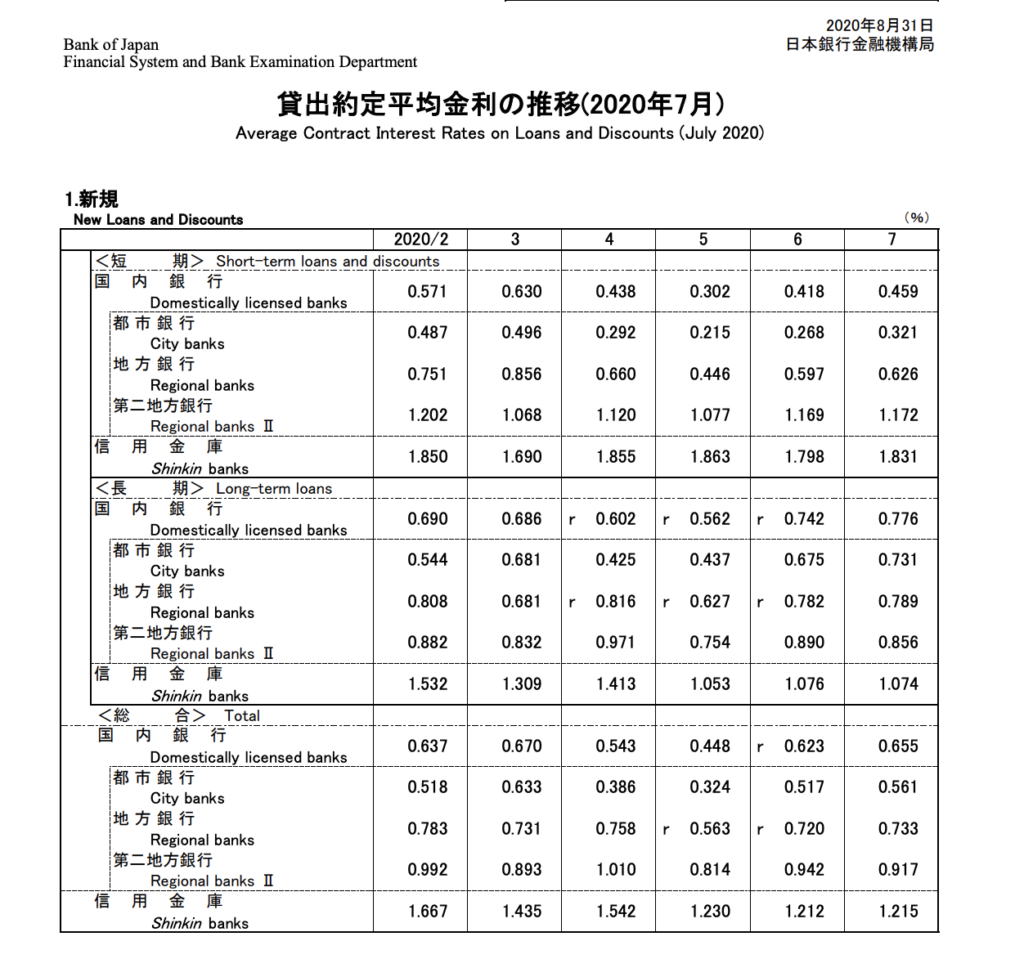

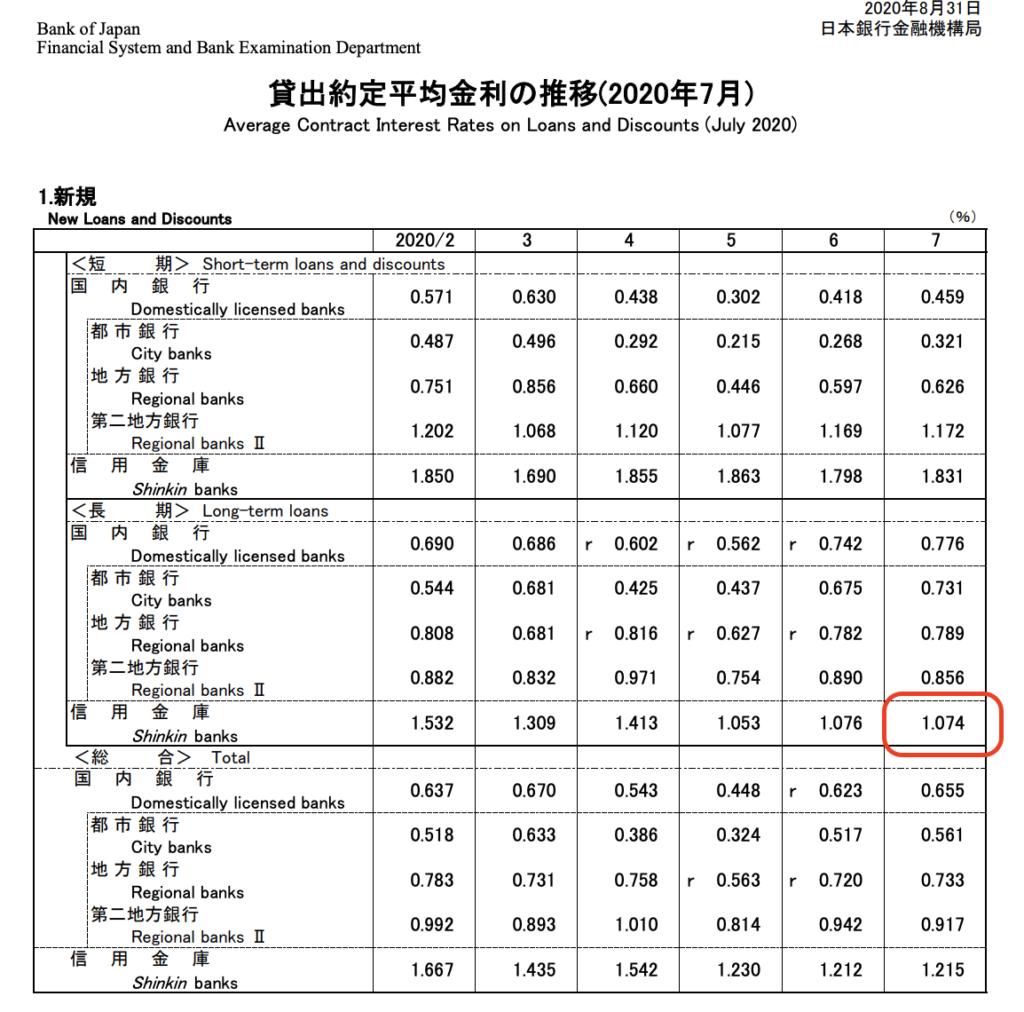

日本銀行金融機構局では、国内銀行および信用金庫における約定時の貸出金利の集計・把握を目的として、「貸出約定平均金利の推移」という月次資料を作成し、公表しています。

国内銀行の貸出約定平均金利(以下、貸出金利)は、日本銀行が個別の銀行より報告を受けて独自に集計しています。一方、信用金庫の貸出金利は、全国信用金庫協会が集計したものを使用しています。

日本銀行HPより

たとえば、この貸出約定平均金利を確認すると

2020年7月の信用金庫の証書貸付の融資金利の平均は、1.074%となっています。

この金利を参考にして、いまの金利が高いか低いのかの判断をすることができます。

金利に関する感度を高めておこう

業績が特別悪くないのに、平均的な融資金利よりも、いま現在の金利が高いなら交渉すべきです。

なぜ金利が高いのかと、銀行員に聞いてみましょう。

金利にうるさいと、銀行から融資を受けることが難しくなると考えるかもしれません。

しかし、そんなことはありません。

金利水準によって、事業に与えるインパクトが変わるので、金利に対する感度が高い会社の方が、銀行も丁寧な対応をします。

実質金利という考え方

また、表面的な融資金利だけではなく、実質金利も大切です。

銀行員はめちゃくちゃ見ている、ジッキン。

実質金利とは、

実質金利=(融資金額×融資金利−預金額×預金金利)÷(融資金額−預金額)

と計算されるものです。

たとえば、ある会社の融資金額が5,000万円で融資金利が3%。そして、預金残高が平均して2,000万円で預金金利が1%の場合。

実質金利=(5,000万円×3%−2,000万円×1%)÷(5,000万円−2,000万円)

という計算式になり、実質金利は4.3%になります。

融資を受けていても、銀行に預金残高が多ければ、実質的な金利は高くなるという考え方です。

銀行としてはこれが高ければ、多少貸付の金利が低くても、銀行の収益が圧迫されないと考えています。

実質金利が高ければ、積極的に銀行に交渉をするべきです。

業績が特別悪くないのであれば、融資金利の交渉をするために、日本銀行の貸出約定平均金利を確認してみましょう。

【おわりに】

銀行から融資が受けられず、サラ金からしか融資を受けられない。

それほどの経営状況ならば、会社を畳むことも検討して見るべきです。

傷口は浅いうちに対処した方が、次の人生がより良いものとなります。

【一日一新】

市販のドトールカフェラテ