損益計算書を見てガッツポーズを決めたくなることもあったりするでしょう。

ただ、貸借対照表も合わせて見ていかないと銀行融資対応においてはマイナスになることもあるので、貸借対照表も確認していくべきです。

損益計算書をベースに現状を把握することも必要だけど

「今月の売上は前年同月比で10%増だから調子がいいなぁ。」といったように、

損益計算書をベースにして毎月業績の確認をしている事業者の方も少なくないものでしょう。

たしかに、事業を営む上では「利益が出ているのか。」といったことや、

「経費はどのくらいかかっているのか。」といったことを、損益計算書を眺めながら毎月確認すべきだといえます。

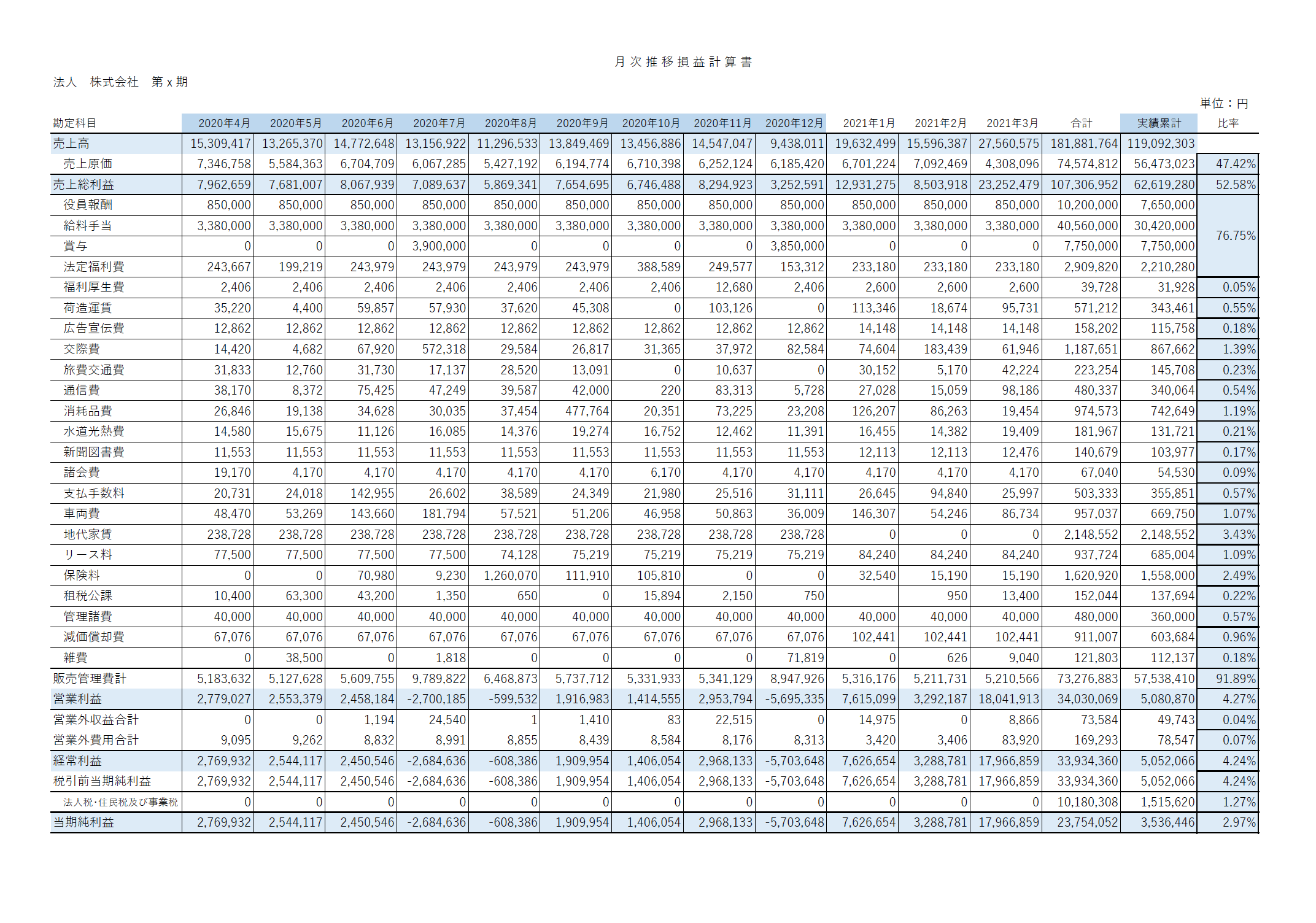

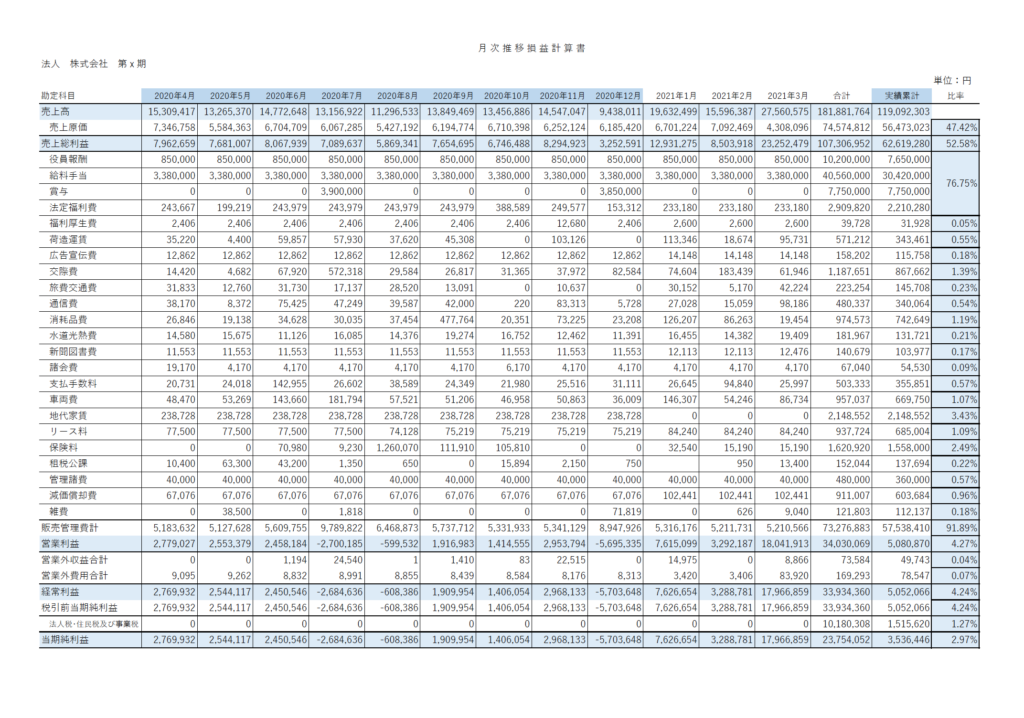

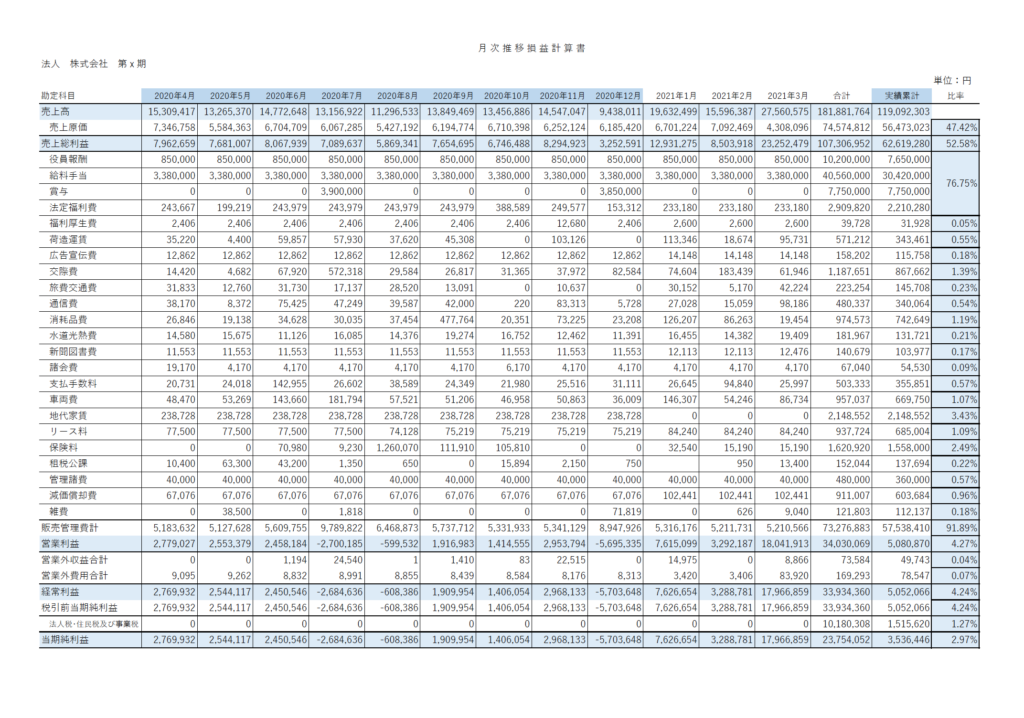

たとえば、毎月の損益を横に並べるだけでも、

「今月の利益。」といったものや経費の内訳が確認できたりするもので、損益計算書は慣れれば見やすいものだといえるかもしれません。

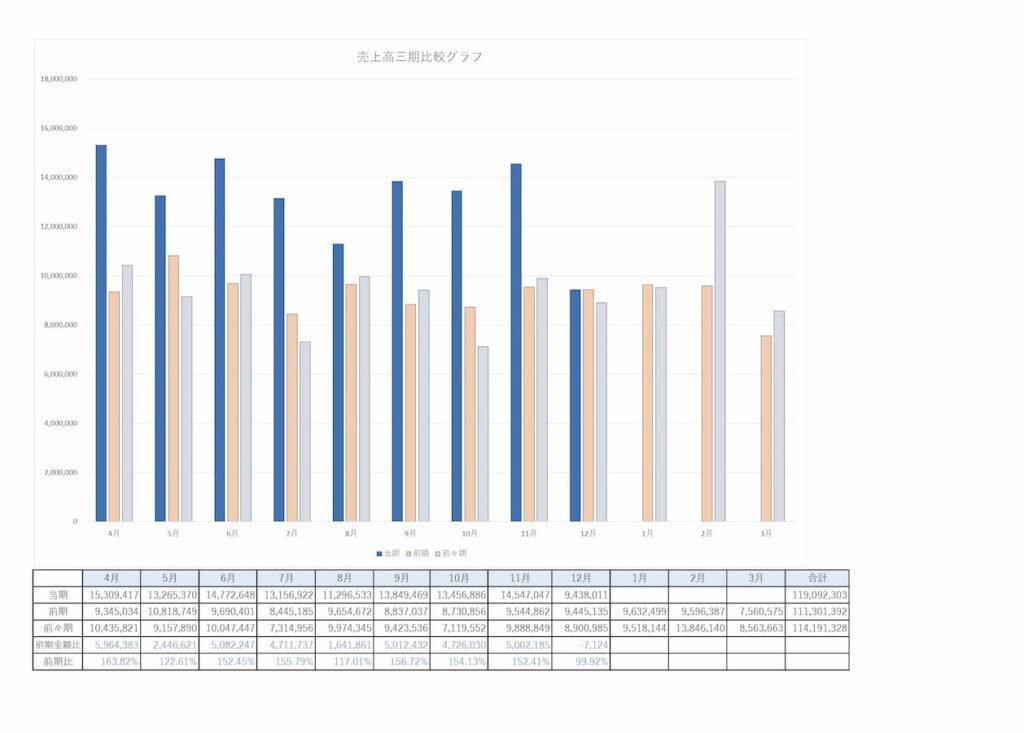

また、売上などの重視をしている損益計算書の数字に関しては、

「グラフにして3期比較してみる。」とするだけでも目に優しく業績を確認ができるといえます。

- 山口翔のプロフィール

- 執筆・取材・講演の依頼

- 山口翔税理士事務所HP

- スポット税務相談

- 単発メール税務相談

- 山口翔YouTubeチャンネル

- 山口翔TikTokチャンネル

- 山口翔ヘヴィ・メタル税理士note

銀行融資対応においては損益計算書だけではなく貸借対照表も確認すべき理由

などというように「毎月の損益計算書を確認しているから事業の状態を把握できている。」と感じることはあったりもするものでしょう。

ただ、多くの事業者の方は「損益計算書だけ。」で現状を把握しているといえるかもしれません。

そんな損益計算書の確認だけでは、銀行融資対応においてマイナスの印象となっている貸借対照表の状態を見逃してしまうものです。

なので、貸借対照表も合わせて確認することで銀行融資対応に強い社長を目指すべきだといえます。

銀行借入金が減っていることに気がつくべきだから

「支出しているのにも関わらず経費にならないものは。。。」といえば、その代表選手が銀行借入金の元金の返済だといえます。

だからか損益計算書を確認していくなかで「今月は利益が出ている。」と感じたとしても、

借入元金の返済金額によっては「キャッシュがマイナスになっている。。。」ということはあったりするものです。

なので、毎月の業績を確認する際には「銀行借入金の返済はいくらだっけ?。」ということを意識すべきだといえます。

とはいっても「毎月の返済金額。」だけではなく、銀行借入金の残高も貸借対照表で確認すべきなのです。

銀行借入金というのは「借金だから早く完済したい。」と考えてしまうものでしょう。

「借金は気持ち悪いし。。。」などと考えて。。。

ただ、多くの会社にとっては「事業を畳むまでは銀行とは融資取引を行なっていくもの。」だといえるものです。

だからこそ「銀行借入金の残高はあといくらあるのか。」といったことも毎月確認するようにしましょう。

その際には「もう少しで完済だぜ。」ということを考えるのではなく、

「そろそろこの銀行借入金を借り換えよう。」といったことを残高の確認をしながら考えていくべきだといえます。

銀行融資というのは、完済をすると銀行としても「取引終了。」となってしまい一旦関係が終了してしまうのです。

「あぁ、あの社長との取引が終わっちゃったか。。。」と銀行員としても足が遠のくといえます。

そして、取引が終了となった場合の「融資取引の再開には必要書類などを含めてハードルが上がる。」とはいえるものです。

なので「銀行借入金は定期的に借り換える。」という姿勢で、

完済を目指すのではなく、借入金の残高を確認するなかで借り換えの機会を伺うべきなのです。

融資残高が減ってきているなかでの借り換え(旧債決済)は、銀行員としても融資を実行しやすい商品だといえます。

役員貸付金が存在することに気がつくべきだから

「銀行員にとって決算書のなかで見たくない科目は。。。」といえば、

「赤字や債務超過の状態。」というものよりも「役員への貸付金。」といったことがあったりもするといえます。

貸借対照表に「会社から社長への貸付金。」というように役員貸付金が記載されていると、

「うちの融資が社長への個人的な支出へ流用されているのではないか。。。」などと銀行員は感じてしまうものです。

なので、役員貸付金が貸借対照表に記載されていると、

「役員貸付金の返済計画はどうなっていますか。」ということを銀行員は言ってくるともいえます。

そんな役員貸付金というのは「社長が気が付かない間に存在している。。。」ということもあったりするのです。

「50万円をATMから引き出したうちの10万円分の領収書がないから、使途不明金として役員貸付金となっている。」

「事業とは関係ない接待交際費の支出だから経費とはならず役員貸付金になっている。」などというように。。。

だからこそ、役員貸付金はその発生理由を確認しながら解消していくプランを決算を迎えるまでに練るべきなのです。

また、社長以外のほかの役員への貸付金だった場合にはさらに銀行への印象が悪くなったりもするので注意が必要だといえるでしょう。

貸借対照表を見ながら「うちの会社には役員貸付金なんてないよね。。。」といった確認も銀行融資対応には必要なことだといえます。

現預金の残高に気がつくべきだから

「まだ、預金残高もたくさんありますから今回の融資は見送りで。。。」といったように、

「預金口座にお金がたんまり入っているから銀行員から融資が断られる。」ということも銀行融資対応にはあったりするといえます。

とはいっても、銀行員としては「全然、預金残高がないじゃん。。。」と感じる会社の方が融資を実行しにくいものなのです。

それこそ「今月末までに融資を受けられないと倒産してしまう。。。」などと泣きつかれると、

「代弁(代位弁済)も含めて早く回収手続きの準備に入ろう。」と考えたりもするものです。

なので、銀行融資対応としては「少なすぎる預金残高。」の方が多すぎる預金残高よりも印象は悪くなるといえます。

だからこそ、貸借対照表のなかにある預金残高も毎月確認していきましょう。

その預金残高を確認しながら資金繰りのシミュレーションを資金繰り表などを使い行なって、

「次に融資を申込むタイミングはあのあたりだな。。。」と目星をつけておくべきです。

銀行というのは、いつまで経っても「即日融資。」とはならない組織形態だともいえます。

そして「慌てて融資申し込みに来る。」といった事業者の方には、嫌悪感を抱いてしまうのも銀行員の習性なのです。

「何なら損益計算書よりも先に貸借対照表の預金残高を確認する。」

として「キャッシュこそが資金繰り。」と考え、銀行融資対応のツボを押さえていくべきだといえます。

まとめ

貸借対照表を意識してあらぬ疑いをかけられないような対応を行なっていきましょう。

【おわりに】

今日は、大雨警報の横浜市内をうろうろ車で運転していたからか土砂崩れの現場をいくつか見たという。。。

「なんでこんなにパトカーがいるんだろう。。。」と思っていたら土砂崩れだったみたいです。

【一日一新】

スライムのぬいぐるみ