銀行と融資取引をしていると、

「あの銀行員は、うちの会社を適切に評価できていない。」と感じることもあるでしょう。

では「なぜそのようなことが起きるのか。」ということを書いていきます。

決算書を読むことは難しい

事業の悩みのひとつとして、

「じぶんの事業を銀行に適正に評価してもらえていない。」ということは少なくないでしょう。

「あの銀行員は、うちの決算書をきちんと把握していないんじゃないか。」

「あの銀行員では、うちと取引をするには実力が足りていないのかもしれない。」

というようなことは、銀行と融資取引をしていると思うこともあるかもしれません。

たしかに、世の中には「根本的な決算書の仕組みが分かっていない銀行員。」というものも存在するものです。

たとえば「決算書を見てうちの会社の弱点を教えてくれないか。」

というようなことを銀行員に相談したとしても、

「従業員の給料や社長の役員報酬をもう少し下げた方がいい。」

というような「的外れと感じる意見しか貰えない。」ということもあるかもしれません。

とはいっても「決算書を読む。」ということは、それほど簡単ではないので仕方がない面があるともいえます。

なぜなら、その「決算書を読む。」ということに関しては、2つの側面があるといえるからです。

- 山口翔のプロフィール

- 執筆・取材・講演の依頼

- 山口翔税理士事務所HP

- スポット税務相談

- 単発メール税務相談

- 山口翔YouTubeチャンネル

- 山口翔TikTokチャンネル

- 山口翔ヘヴィ・メタル税理士note

決算書を読むということには2つの側面がある

「決算書が読める。」というスキルには、2つの側面があるといえます。

その2つの側面について取り上げていきます。

決算書から過去を把握するという側面

社長が「あの銀行員は決算書が読めない。」と感じていたとしても、

融資業務を行っている多くの銀行員は、

「決算書を確認して、その会社の実績を把握するという決算書を読むスキル。」は持っているといえます。

その決算書を読むというスキルの側面は、

「決算書を確認して過去の業績を把握するスキル。」ということになります。

「運転資金が何ヶ月ほど必要となる事業構造なのか。」

「売上規模に対して借入金額は適正かどうか。」

「自己資本は黒字になっているか。」

「業界平均と比較して損益構造に乖離はないか。」

というような「決算書の数字を軸にして過去の実績を分析する。」ことに関しては、把握しやすいものです。

決算書というのは「結局のところ過去の数字の結果が羅列されたもの。」だといえます。

なので「何かしらの意図があってこの業績になったのかもしれないが、結果が出ていない。」

という決算書を確認した場合には、

「なんだ、この会社の決算書は赤字じゃん。だめじゃん。」

などというようなことだけを、銀行員は考えてしまうといえます。

なぜなら、中小企業の融資を行う銀行員からすると売上規模が数億円以下の会社であれば、

「どれだけ決算書を精査してもたいして事業が化けるわけではない。」

というようなことを考えているからです。

すると、社長がどれだけ将来の事業の可能性について熱弁したとしても、

「実績として出てきた数字(決算書)が、これじゃあなぁ。」

というように「過去の数字である決算書を重視して審査する。」ことになるのです。

そして、過去の数字を把握するという「決算書を読む。」というスキルは、わりと簡単に習得できるといえます。

とはいっても、ここの部分に「あの銀行員は決算書が読めない。」という不満を持つといえるでしょう。

決算書から未来を予測するという側面

「あの銀行員は決算書が読めない。」

ということを社長が言う場合には、

「過去の数字である決算書だけで評価をせずに、これからの未来の数字に賭けて融資をして欲しい。」

という意図があるといえるでしょう。

銀行員というのは決算書を確認することによって、

「現預金比率が何%あるのか。」

「自己資本比率は何%あるのか。」

「キャッシュフロー計算書と損益計算書の差額に不審な点はないか。」

といったように、決算書の数字を財務指標などの面から把握することに努めているものです。

そして、その財務指標などによって融資金額の可否が行われるともいえます。

しかし、決算書の数字というのは全て過去のもので、必ずしも未来を表しているとはいえません。

なので「決算書から未来を読み解く。」ということは非常に難しいのです。

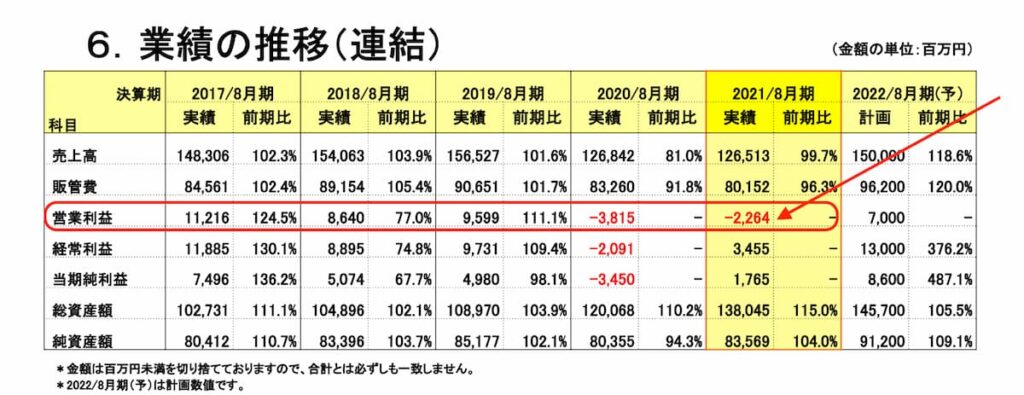

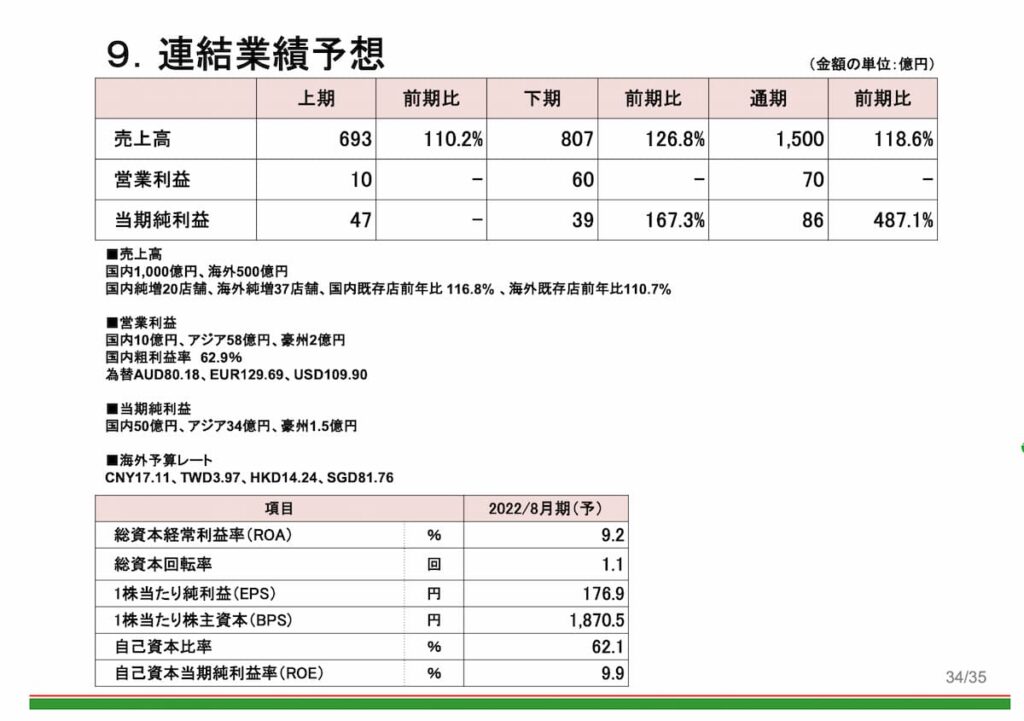

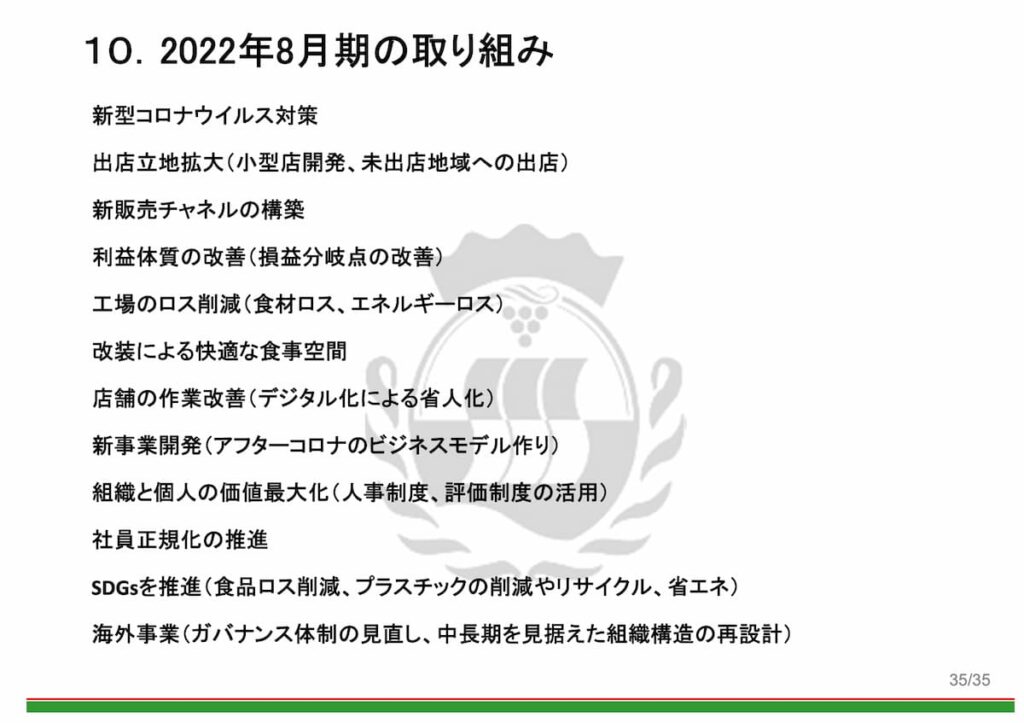

たとえば、イタリアンレストランを経営する株式会社サイゼリヤの場合。

直近の決算は、新型コロナウイルスの影響もあり営業利益はマイナスとなっています(当期純利益がプラスとなっているのは、補助金などを主因とする)。

この㈱サイゼリヤは「コロナ禍以前は黒字決算で優良企業だった。」

ということは、この過去の数字である実績を確認すればすぐに理解できるといえるでしょう。

だったとしても「2022年8月までの1年間が黒字になるのかどうか。」ということは、

新型コロナウイルスの影響に左右されるため、簡単には見通せないともいえます。

さらにその先の未来となると、もっとわからないともいえるでしょう。

とはいっても、㈱サイゼリヤほどの有名企業であれば、

「いままでの実績を考えて一定程度の将来は保証されている。」ということが判断できるといえます。

そうすると、この㈱サイゼリヤに融資をするという銀行員は、

「決算書から未来が読めている。」ということにもなるといえるかもしれません。

しかし、多くの中小企業の場合には銀行員とすると、

「業界内でもそれほどの地位を得ていない。」といったことや、

「外部環境が変われば一気にその事業は潰れる。」というようなことを考えているものです。

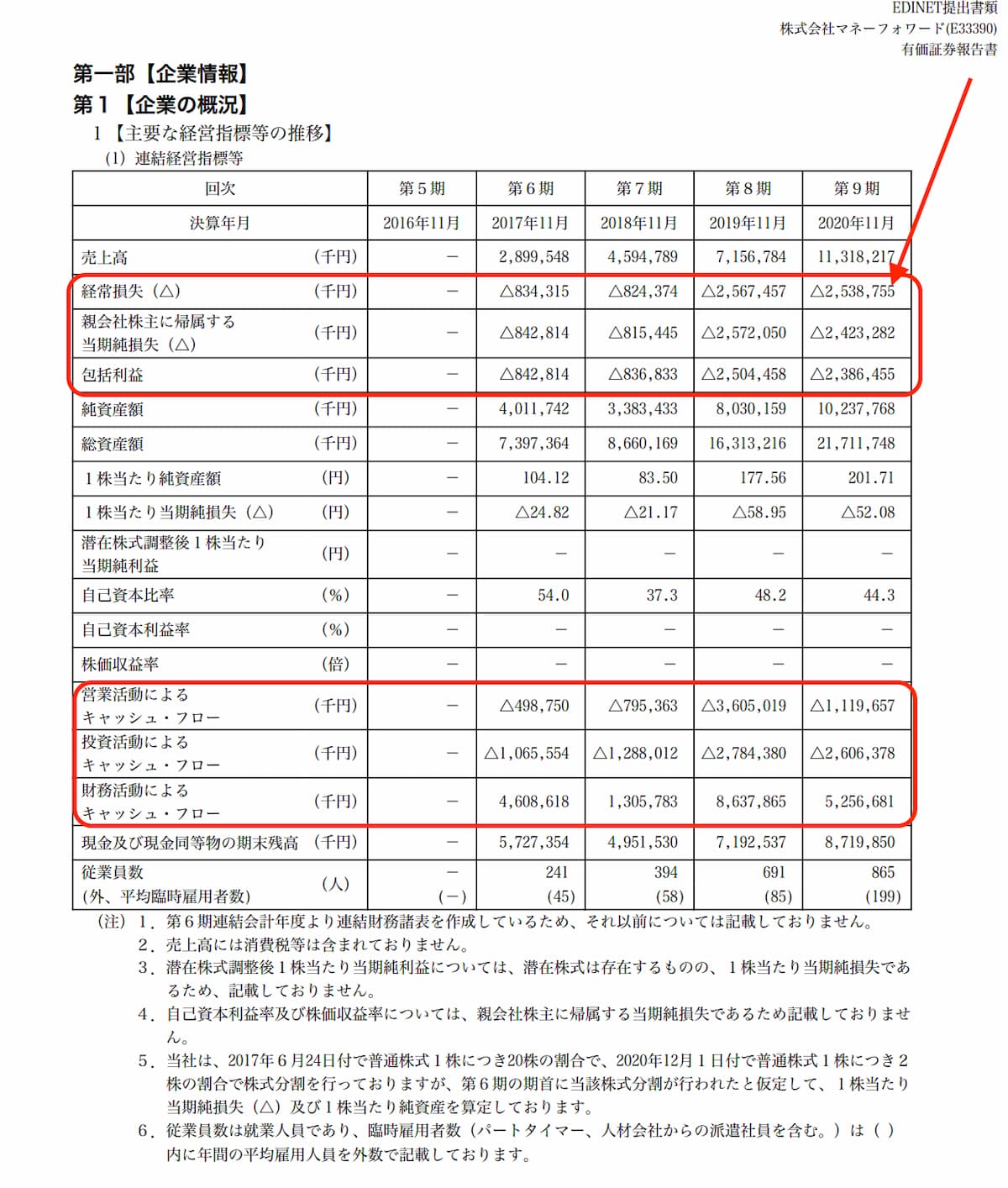

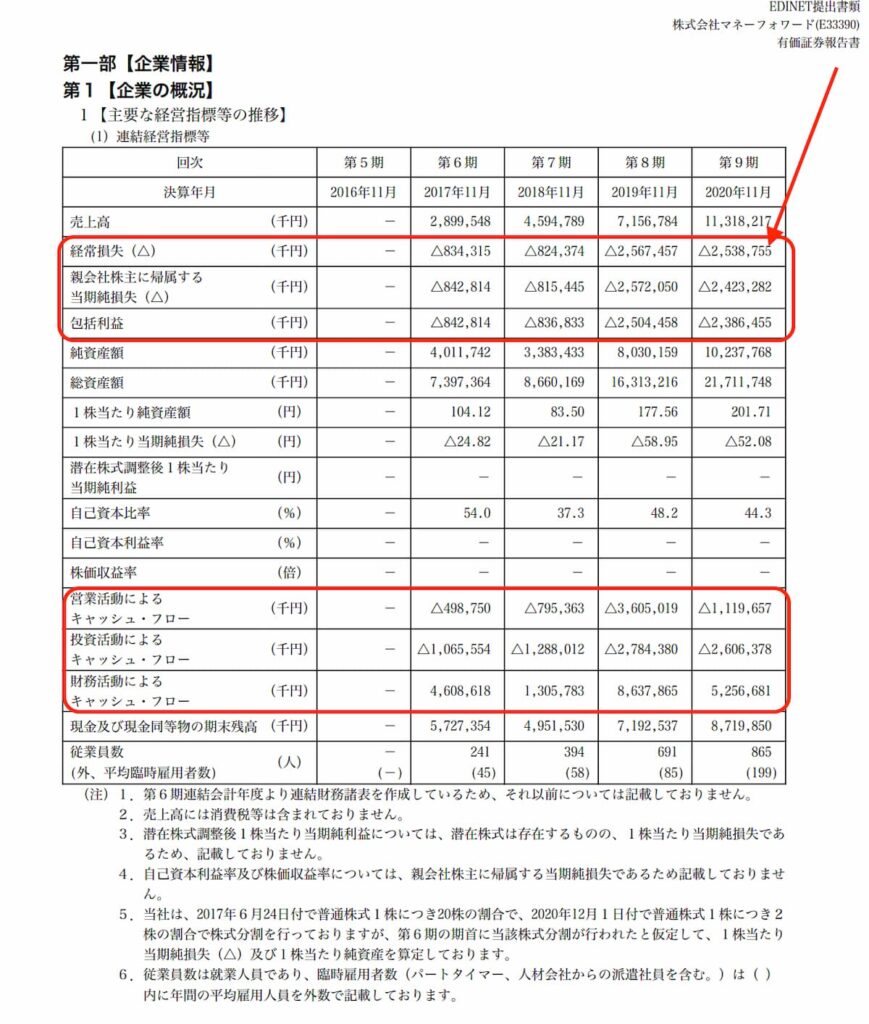

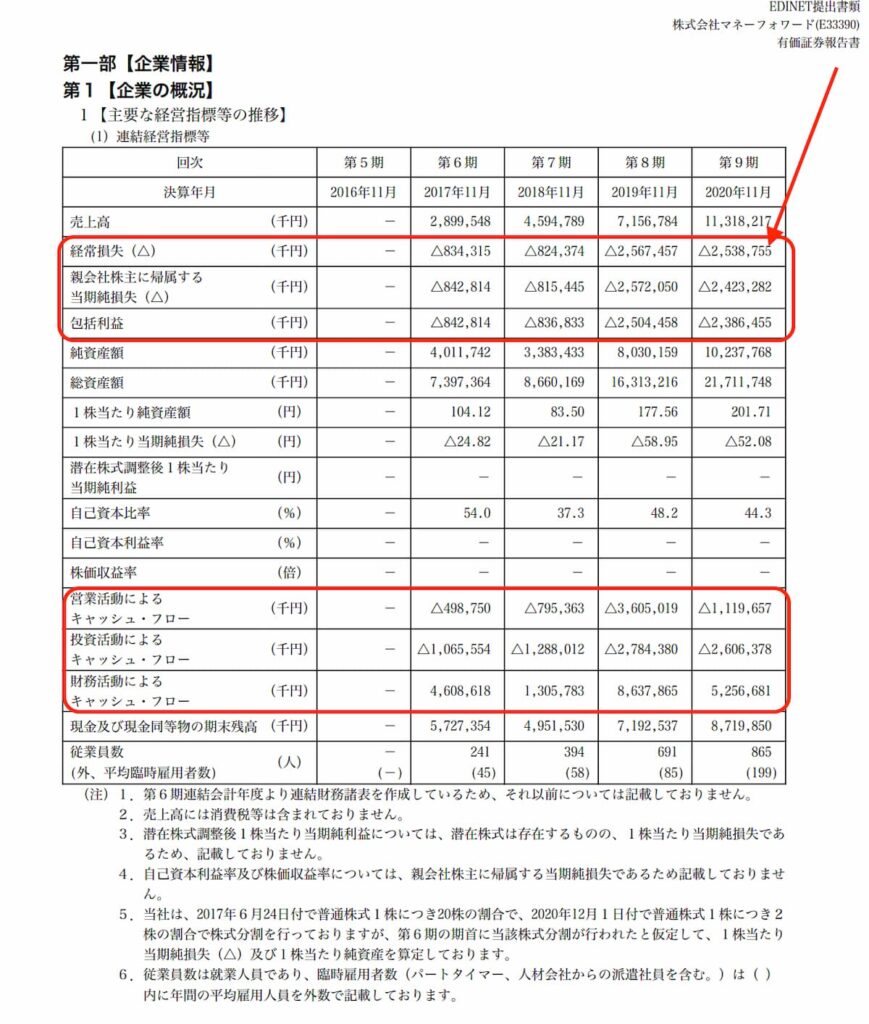

また、株式会社マネーフォワードのような会社の決算書だったりすると、

実績となる数字のうち過去4期連続して赤字で、

営業キャッシュフローがマイナスで、フリーキャッシュフローもマイナスとなっています。

この会社を過去の実績だけで確認すると「相当やばい会社だ。」ということになるでしょう。

ただ、㈱マネーフォワードというのは「クラウド会計ソフトを軸にした業界のリーディングカンパニー」だともいえます。

すると、この財務内容だったとしても、

「未来に賭けた人々」からの銀行借入れや株式市場から資金調達ができ、資金は回っているということになります。

とはいっても、今後黒字化するには「既存顧客への値上げや新規顧客の獲得、そして新事業への展開など」を行う必要があるといえます。

もし、そこに失敗してしまうと、

「本業で儲けが出ていないから、一気に資金ショートして潰れてしまう。」というような状態だといえるでしょう。

このように「過去の実績となる決算書だけを見ていて、未来を予測する。」というのは非常に難しいのです。

いま挙げたような企業は、上場企業でその業界のトップにいるともいえる会社なので、多少の未来は見えるともいえます。

これが名もない中小企業だとすると、

「社長が何を考えているのかわからないから、過去の数字だけを信頼する。」というようなことを銀行員は考えるのです。

このような事情が理解できないと「あの銀行員は決算書が読めない」となるのでしょう。

とはいっても、決算書を軸にして「その会社の未来を読み取るという決算書を読むスキル。」を身につけるのは難しいのです。

未来を伝えるための話を銀行員にしよう

「決算書というのは、過去はわかるけど未来を見通すのが難しい資料。」だといえます。

だからこそ「過去の実績となった決算書の内容はどこを狙ったものか。」ということや、

「これからの未来がどうなっていくのか。」

というようなことを資料として作成し、銀行員に説明すべきです。

先ほどの㈱サイゼリヤも「この1年はどうなるのか。」といった資料を作成しています。

「決算書から未来を読み取る。」ということは非常に難しいものです。

なので、銀行員に対して決算報告をするということは大切なことになるといえます。

まとめ

「あの銀行員は決算書が読めない。」

といっても、多くの銀行員は決算書の実績という過去の数字は読めていることになります。

しかし、決算書から未来を予想するという「決算書が読めるスキル」を身につけるのは難しいのです。

だからこそ、社長であるじぶんが銀行員に、

「どのような未来に向かっているのか。」といったことを説明し、

「未来を予想するスキル。」を銀行員に身に着けさせるべきだといえます。

【おわりに】

「脱税関与疑いで調査中に自主廃業、税理士50人超が「懲戒逃れ」か…数年で復帰し業務再開も」

というニュース。

業界内では有名な手法ですけど、こういうニュースを見るとちょっと怖くなります。

脱税関与ってどこまでなんだろうかなぁと。。。

【一日一新】

あること