「金利が上昇局面にあるかもしれない。。。」といっても、冷静な判断が求められるものです。

中長期的に見れば金利は上昇する

「これからは金利が上昇していきますし、原材料も高騰していきますから。。。」

といったことを、リーマンショックが来る前まではあらゆる場所で言っていた銀行員時代のあの頃。

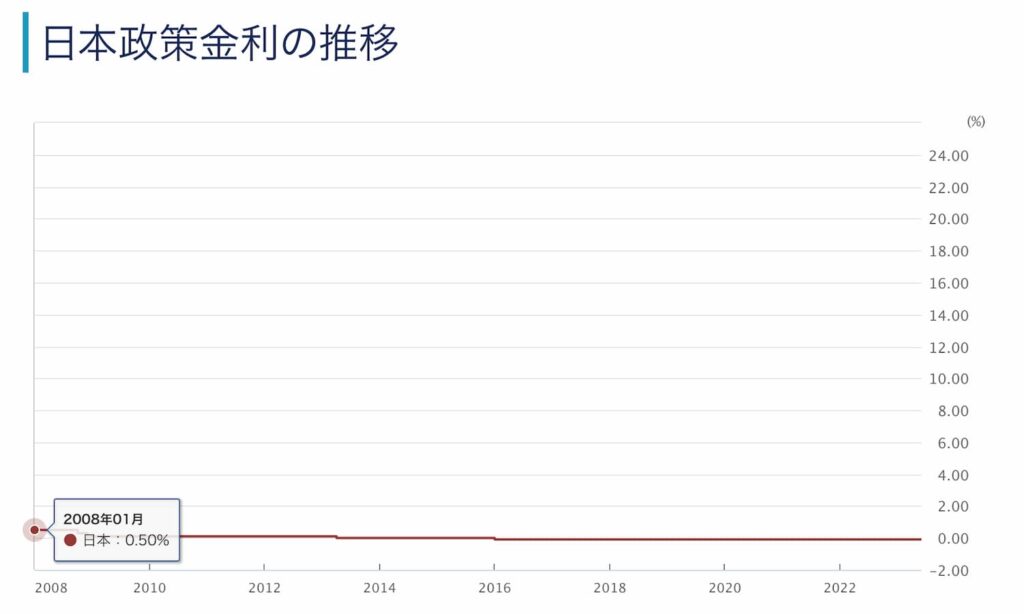

「日銀が政策金利を0.5%へ。」というニュースを眺めながら心が踊っていたといえます。

「短資会社も動き出したし、日本の金融市場もやっと正常化したわ。」などと。

とはいっても、その後のリーマンショックからいまに至るまで「ゼロ金利どころかマイナス金利。」といったことが状態化しているので、

「銀行融資を受ける際にはそれほど金利は気にする必要はない。」といえるでしょう。

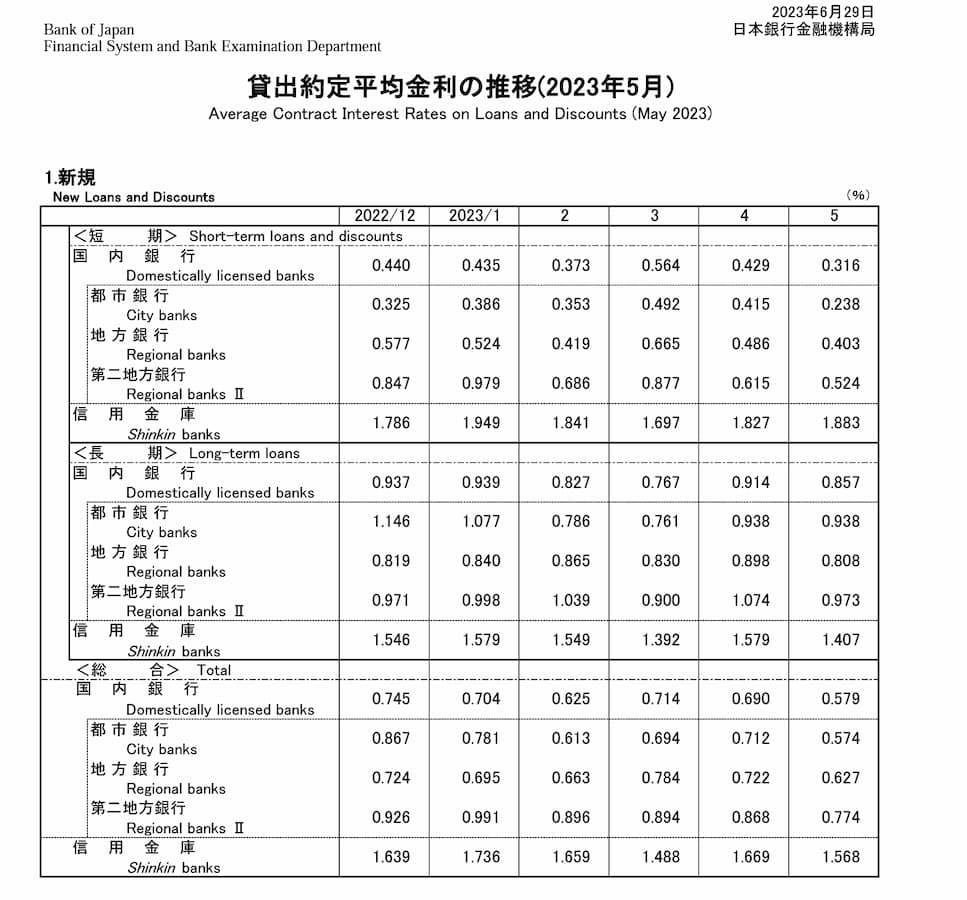

それこそ、日本銀行が定期的に発表している貸出約定平均金利やお客様の銀行融資における金利を見ていると、

「この金利ってひと頃のTIBORだよね。。。」と感じたりもしているといえます。

だからか「銀行融資を受ける際の金利水準は、ここ数年ずっと信じられないくらいの低金利。」だといえるかもしれません。

- 山口翔のプロフィール

- 執筆・取材・講演の依頼

- 山口翔税理士事務所HP

- スポット税務相談

- 単発メール税務相談

- 山口翔YouTubeチャンネル

- 山口翔TikTokチャンネル

- 山口翔ヘヴィ・メタル税理士note

銀行融資の金利が上昇局面にあるとしてもこれだけは意識しておくべき

新型コロナウイルスの流行初期には、

「結構倒産件数が増えるんじゃ。。。」などと感じたものですが、日本政策金融公庫や信用保証協会のゼロゼロ融資によって、

「金利なんてものはさらに気にする必要はなくなった。」といえるかもしれません。

また「いままでにない金額の融資が受けられたのに、支払っている金利はありえないくらい低い。」ということを、利子補給をないものと考えても実感しているかもしれません。

とはいっても「マイナス金利や低金利が長引くと日本経済がうまく回らない。。。」といった影響も経済にはあったりするものです。

なので、今後は市場金利の上昇局面だといえるものですし、

「銀行の貸出金利もいずれは上がっていく。」といったことを考える必要はあるかもしれません。

それでも「金利重視。」の銀行融資対応は避けるべきだといえます。

金利よりも金額を重視する

銀行融資を受ける際には、

「そのお金が必要だから。。。」といったことが最も大きな理由となったりするものでしょう。

それこそ、銀行員が融資の申込みを受けた際には、

「まずは、申し込みを受けた資金の使いみちとなる資金使途を確認するんだ。」と教え込まれて融資対応をしているといえます。

なので「今回の融資の資金使途は。。。」と銀行員が質問をしてくるのです。

たとえば、運転資金と設備資金とではその資金使途の違いから、

「融資商品や借入期間、必要となる資料。」も異なってくるので資金使途はその後の方向性を決める大切な材料だといえます。

そして「資金使途とともに金額の妥当性が審査されていく。」のです。

たしかに、銀行融資の申し込みをする際には「金利は何%なんだろう。。。」と気になったりもするかもしれません。

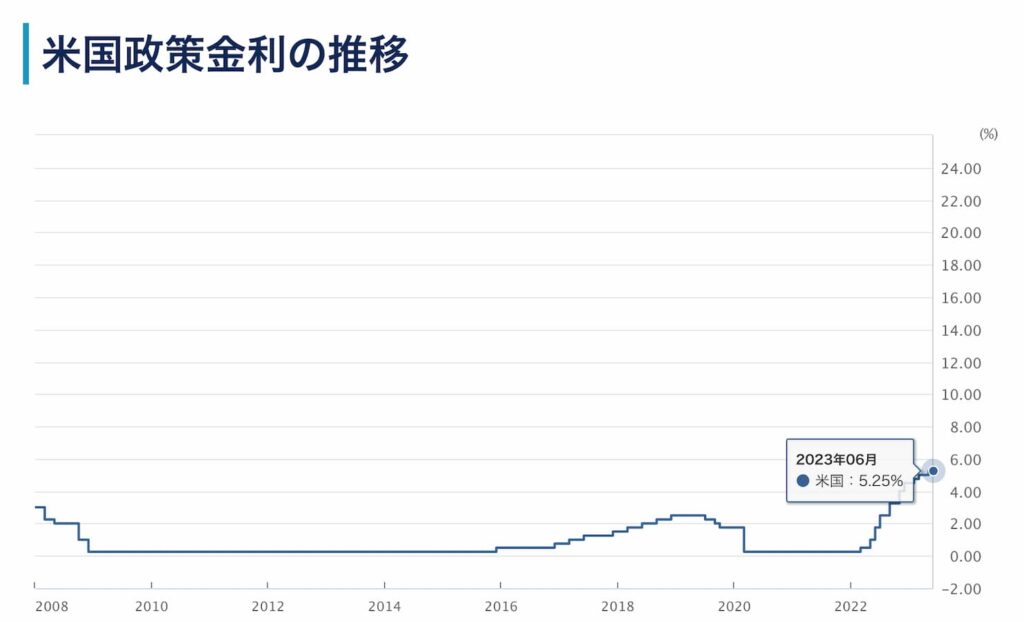

FRB(アメリカの日銀っぽいところ)が「1年間で5%近くも政策金利を上げている。」ということから、

「日本も今後はどのくらい金利が上昇するんだろう。」と考えたりもするものでしょう。

「日本の銀行融資の貸出金利も上昇するかもしれない。」といったように。。。

とはいっても、銀行融資というのは「その金額が必要だから申し込んでいる。」といったはずのもの。

にも関わらず「金額よりも金利。」というのは、金利を意識し過ぎた対応だといえます。

そもそも、いまの市場上金利や銀行の貸出金利は歴史的な低水準。

また、金利が上昇局面にあるといっても、

この1年間で想定されるのは「0.25%から0.5%の上昇。」といったレンジになるものでしょう。

そして「結局、ほとんど金利は上がらなかった。」ということの方が確率的には高いといえるかもしれません。

だからこそ「銀行融資を受ける際には、引き続き金額を重視する。」と考えて、金利を必要以上に意識すべきではないといえます。

金利だけで取引銀行をコロコロ代えてはいけない

「すべての取引について相見積を取って、1円でも安いところを。。。」といった経営姿勢で事業を営んでいる方もいるものでしょう。

それと同じテンションで、

「銀行融資を受ける際には必ず複数の銀行に話を持っていく。」ということをしている事業者の方もいたりするものかもしれません。

たとえば、銀行員時代の苦い思い出のひとつとして、

「うちの銀行だけに融資を申し込んだと考えて対応していたら、相見積もりを取られており他行に出し抜かれた。。。」といったことがあったものでした。

また「最近出したばかりの融資を他行に肩代わりされた。。。」ということもあったといえるかもしれません。

なぜ、このようなことをするのかといえば「金利が一番低い銀行で融資を受けるのが財務戦略として正しいから。」といった考えからなのでしょう。

とはいっても、金利のみを意識して取引銀行をコロコロ代えているといずれはどの銀行からも相手にされなくなるといえます。

「あー、ダメダメ。」

「あそこの社長は金利だけで取引銀行を代えるから、おれが支店長の間は融資しない。」といった会話が銀行内で繰り広げられていたりもするのです。

なので「1円でも安く。」などと金利だけを重視して取引銀行をコロコロ代えていると、どの銀行からも融資が受けられなくなるともいえるのです。

銀行とは長期間取引をする

バズーカ砲を打ちまくった黒田前日銀総裁が退任したいまも、急に市場金利が上がっていくということはそれほど考えられないものでしょう。

なので「銀行借入の金利が急上昇する。」といったことは、自社の業績悪化以外の場合には考えにくいといえます。

そして、政策金利が15年ほど上昇していないからか、

「金利の上げ方を知らない銀行員が増えている。」ともいえるのかもしれません。

とはいっても、金融市場の変化やその銀行のスタンスによっては「銀行の貸出金利は上がっていく。」といったことがあるものでしょう。

そのようなスタンス銀行の場合には担当の銀行員も「案外サクッと貸出金利を上げてくる。」といえるかもしれません。

そんな際に「金利が上がったことによって担当の銀行員を罵倒する。」といったことや、

「取引銀行をコロコロ代える。」といったことは避けていきましょう。

なぜなら「銀行が金利を上げてきた。」といっても、

その金利幅は「コンマ何%。」といったものでしょうし、事業にはそれほど大きな影響もないと想定されるからです。

銀行融資取引というのは「取引履歴が長くなればなるほどお手盛りの対応を受けられる。」ともいえるのです。

一定の銀行との取引が長くなって行けばいくほど、

「本来的には融資が受けられる状態ではない。」という場合だったとしても、過去の取引で蓄積された情報を活かして、その銀行が支えてくれることは少なくないといえます。

また、そのような銀行の支援によって復活する会社というのも一定数はあったりするものです。

だからこそ、銀行融資取引というのは長期的な関係を築くといったことに注力すべきですし、

「金利には目を光らせるけど、それだけで行動原理を決めてはいけない。」と考えてみるべきだといえます。

まとめ

目先の金利よりも将来の危機に備えるべきでしょう。

【おわりに】

最近、平日はchocoZAPで毎日筋トレをしているんです(今日は沼津のchocoZAPで)。

ただ、暑さのせいなのか「すっごい気持ち悪い。。。」とトレーニング後になってしまうという。

と書いていて、水を持っていけばいいんだと気が付きました。。。

【一日一新】

シャトレーゼ横浜あざみ野店

マクドナルド 大阪お好み焼き風ソースたまごてりやき